🏆 超過50萬名讀者已閱讀本站的內容,共同創造了85萬次總閱讀次數!

相信稍微有在接觸投資或財經的讀者,一定常在新聞看到美債如何如何。加上疫情後因高通膨而美國聯準會強力升息,美債的價格波動很大,美債的漲跌也跟總體經濟有很強的連動關係。

美債天期長度-殖利率曲線

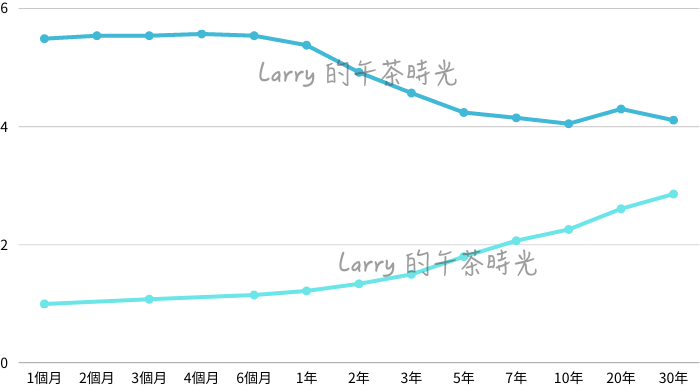

我們先了解一下美債。larry 隨便選一個新冠疫情前的日期 2017/8/1,撰文的現在是2023年8月,我們選 2023/8/1,兩個日期做出以下曲線圖。

X軸是美債的天期長度,Y軸是殖利率,淺色曲線是 2017/8/1,深色曲線是 2023/8/1。資料來源 美國財政部官網

以下短天期美債我們簡稱為「短債」,長天期美債簡稱為「長債」。

我們先看 2017/8/1 的淺色曲線,長債的利率比較高,一般來說這是比較「正常」的殖利率曲線。一般現金存銀行也是這樣,長天期的定存利率一定比短天期高。

2023 整體利率比 2017 高太多了

2023/8/1 的深色曲線有兩個觀察點。第一,整體利率比 2017 年高太多了,短債的利率甚至是疫情前的好幾倍。這跟聯準會強力升息有關,緊縮的貨幣政策讓借貸成本大幅增加,人們開始賣出美債,尤其是流動性高的短債。

人們賣出美債導致美債面額下降,殖利率上升。短債的利率是疫情前的好幾倍,代表短債的面額比疫情前跌了好幾倍。

殖利率曲線倒掛

第二,2023/8/1 深色曲線的短債利率比長債高,這就是所謂的殖利率曲線倒掛 (yield curve inversion)。英文小教室,yield 這個字就是利率,或殖利率。

上面提到,緊縮的貨幣政策讓美債殖利率上升很多。在此前提,人們更傾向賣出短債,保留長債。

因為緊縮的貨幣政策通常給人一種「不景氣」的預期,賣出較多短債而保留部分長債,反應出人們的「避險」心理,有種把錢擺在長期定存的味道。

總之,貨幣政策和人們的預期心理,造成殖利率曲線的走向。

熊陡 bear steepening

接下來我們看「熊陡」(bear steepening)。英文小教室,steepen 的原意是路變陡,或是某個指標明顯上升(例如費用)。「熊陡」英文有人寫 bear steepener 或 bear steepening 都可以,口語上的動詞變化而已。

「熊陡」的基本定義是長債殖利率上漲「幅度」大於短債。注意這裡是講「幅度」,即使現在短債殖利率 > 長債,只要長債殖利率上漲「幅度」較大,就算是熊陡。

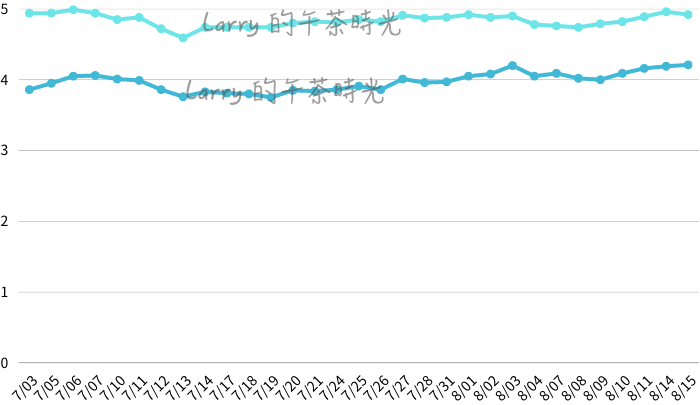

時間軸-殖利率曲線

我們以 X軸為時間,Y軸是殖利率,畫一下圖。淺色曲線是 2年期美債,深色曲線是 10年期美債。資料來源 美國財政部官網

撰文的現在是2023年8月,上面圖表 X軸的日期區間是 2023/7/3 ~ 8/15 (7/3是七月第一個美債交易日)。當然,目前還是殖利率曲線倒掛,所以短債 (淺色曲線) 在長債 (深色曲線) 上面。

最近深色曲線 (10年期) 殖利率已經漸漸到 4 點多了,上升的「幅度」比短債大,所以有些報導說「熊陡」發生了。殖利率上升代表面額下跌,人們開始賣長債,代表對目前經濟的信心較好。

(Why? 1.預期利率上升 2.風險偏好提升)

但就 larry 來看,目前長/短債的殖利率是歷史高點,而且殖利率曲線倒掛還非常嚴重,一切都跟往常經濟現象差異很大。我們只能了解目前曲線的走向是什麼,代表經濟好還是壞,真的是很難說。

除了熊陡,其實還有熊平,牛陡,牛平

我們看過了「熊陡」,照樣造句,其實還有熊平 (bear flattening),牛陡 (bull steepening),牛平 (bull flattening)。

- 熊陡:長債殖利率「上漲」幅度大於短債

- 熊平:短債殖利率「上漲」幅度大於長債

- 牛陡:短債殖利率「下跌」幅度大於長債

- 牛平:長債殖利率「下跌」幅度大於短債

這裡的熊與牛指的都是美債「面額」。比如說熊陡,指的是長債的面額是熊市,面額下跌所以利率快速上升。反之,牛市是多頭市場,較多人購入美債,面額上漲所以殖利率下降。

陡與平指的都是 X軸是天期長度,Y軸是殖利率那張圖的淺色曲線 (過去我們把它當作「正常」)。例如熊/牛陡,指的是那張圖曲線變陡;熊/牛平,指的是那張圖曲線變平。

如上文提到,目前一切都跟往常經濟現象差異很大,所以熊陡/平、牛陡/平,我們只要知道邏輯原理,很難講代表經濟的好或壞。

結論

美債殖利率是公開資訊,其實 larry 建議讀者可以自己查一下資料,畫曲線圖看看,所得的財經知識,和邏輯的扎實度會好很多。

因為很多新聞報導是公關稿改寫,人家是求趕快上線,很多內容邏輯有誤,甚至引用的事實有誤,怎麼看也是霧煞煞。

撰文的現在是2023年8月,高通膨所以聯準會強力升息。緊縮的貨幣政策讓借貸成本大幅增加,大家開始賣出美債,面額降低所以殖利率大幅上升。還有明顯的殖利率曲線倒掛。

這個時代沒有所謂的「正常」與「常態」。我們要理解的是金融商品的計算邏輯,甚至底層的經濟學原理。了解這些邏輯後,搭配你自身對於投資的回報需求,自然會發展出一套自己的投資哲學。

延伸閱讀:美債殖利率持續飆高,造成的影響?是否影響聯準會再次升息的機率?

本站的主題是商業、創業、美食、葡萄酒、科技、AI、數位行銷